Ministerstwo Finansów w ubiegłym tygodniu opublikowało zestawienie odpowiedzi na pytania w zakresie obowiązków dotyczących raportowania cen transferowych. Jak informowaliśmy w poprzednim wpisie Kolejna odsłona Informatora TPR, zmiany w prawie oraz analiza danych zaraportowanych za poprzednie lata, skłoniła autorów opracowania do poszerzenia dokumentu o dodatkowe punkty.

Nowe odpowiedzi pojawiły się między innymi w sekcji Zagadnienia ogólne. Odnoszą się one do sposobu raportowania transakcji z podmiotami rajowymi, sytuacji uzyskania statusu podatnika CIT w trakcie roku, czy też konieczności korekty informacji o cenach transferowych, gdy już zdążyliśmy wysłać do urzędu skarbowego formularz na starym wzorze.

Transakcje rajowe

Autorzy publikacji TPR – Informacja o cenach transferowych. Pytania i odpowiedzi. Wydanie III rozszerzone (dalej jako Informator TPR 2022) potwierdzają, że w przypadku realizacji transakcji z podmiotami rajowymi (art. 11o Ustawy o CIT) podatnik powinien złożyć jedną informację o cenach transferowych i wykazać w niej zarówno transakcje kontrolowane, jak i transakcje inne niż transakcje kontrolowane. W Informatorze TPR 2022 czytamy, że odpowiednie stosowanie przepisów o cenach transferowych w odniesieniu do transakcji z podmiotami rajowymi oznacza, że zakres zaraportowanych danych powinien być co do zasady taki sam, jak w przypadku transakcji kontrolowanej (pkt 6-8 Informatora TPR 2022).

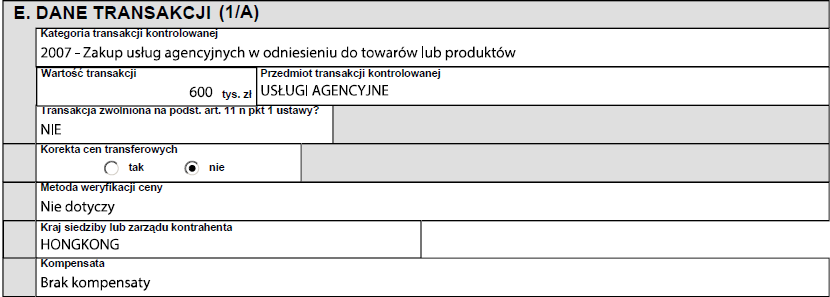

Wyjątek dotyczy jednak metody weryfikacji ceny (art. 11d Ustawy o CIT). Podatnik nie ma obowiązku wskazywania metody weryfikacji ceny transferowej w odniesieniu do transakcji innych niż transakcje kontrolowane, o których mowa w art. 11o Ustawy o CIT. Wówczas w polu Metoda weryfikacji ceny – w sekcji E formularza – możemy wybrać kod MW00 – nie dotyczy. Wybór kodu MW00 spowoduje, że dalsze pola dotyczące analizy cen transferowych lub analizy zgodności nie będą wymagane do uzupełnienia (pkt 9 Informatora TPR 2022).

A co ze spółkami komandytowymi?

W 2021 roku niektóre spółki komandytowe stały się podatnikami CIT. Powstała wątpliwość, za jaki okres należy złożyć informację o cenach transferowych, gdy spółka ta uzyskuje status podatnika CIT z dniem 1 maja 2021, nie zaś z początkiem roku. Taką możliwość przewidywały bowiem przepisy szczególne ustawy nowelizującej. Zagadnienie to nie umknęło uwadze Ministerstwa Finansów, o czym świadczy treść pkt 17 Informatora TPR 2022.

W przytoczonym punkcie czytamy, że gdy spółka komandytowa stała się podatnikiem CIT z dniem 1 maja 2021 oraz nie sporządziła sprawozdania finansowego na dzień 30 kwietnia 2021, to powinna złożyć jedną informację o cenach transferowych za cały rok obrotowy 2021. Informację o cenach transferowych spółka komandytowa składa jako podatnik CIT, czyli na formularzu TPR-C.

Jeżeli natomiast sprawozdanie finansowe spółki komandytowej zostało sporządzone na dzień 30 kwietnia 2021, to wyznaczony wspólnik składa informację o cenach transferowych za okres od 1 stycznia 2021 do 30 kwietnia 2021. W zależności od formy prawnej wyznaczonego wspólnika spółki komandytowej, informację o cenach transferowych należy złożyć na formularzu TPR-C lub TPR-P. Następną informację na formularzu TPR-C, za okres od 1 maja 2021 do 31 grudnia 2021, spółka komandytowa złoży już jako podatnik CIT.

Przepisy nadające spółkom komandytowym status podatnika CIT wprowadziły także możliwość przedłużenia przez spółkę komandytową roku obrotowego. Przedłużony rok trwał w takim przypadku od 1 stycznia 2020 do 30 kwietnia 2021.

Art. 12 ust. 4 Ustawy z dnia 28 listopada 2020 roku

Jeżeli ostatni dzień roku obrotowego spółki komandytowej, o której mowa w ust. 2 [uzyskującej status podatnika CIT], przypada w okresie od dnia 31 grudnia 2020 r. do dnia 31 marca 2021 r., spółka ta może nie zamykać ksiąg rachunkowych na ten dzień i kontynuować rok obrotowy do dnia 30 kwietnia 2021 r.

Jeżeli spółka komandytowa sporządziła sprawozdanie finansowe za ten okres, to wyznaczony wspólnik składa informację o cenach transferowych za spółkę za jej przedłużony rok obrotowy na formularzu TPR-P.

Solidni podatnicy nie muszą składać korekty

W Informatorze TPR 2022 przeczytamy także, że nie jest wymagane składanie korekty informacji o cenach transferowych, jeżeli dokonaliśmy już raportowania za rok 2021 na starym wzorze formularza TPR-C(3) lub TPR-P(3) (pkt 23 Informatora TPR 2022).

Ponadto Ministerstwo Finansów doprecyzowało, jakie dane należy zaraportować, gdy w trakcie roku podmiot staje się lub przestaje być podmiotem powiązanym. W punkcie 18 Informatora TPR 2022 czytamy, że raportowaniu podlegają tylko te dane, które dotyczą transakcji, która przypada na okres, gdy podmioty były ze sobą powiązane.

Można zauważyć, że nowe odpowiedzi dotyczące zagadnień ogólnych mają charakter doprecyzowujący i głównie odnoszą się do stanów faktycznych, które mogły wyniknąć wskutek zmian w prawie. W kolejnych tekstach będziemy informować Państwa o pozostałych kwestiach poruszonych w Informatorze TPR 2022.

Pozostałe artykuły z cyklu Informator TPR 2022:

- Restrukturyzacja i uproszczenia dla małych przedsiębiorców w nowym informatorze TPR

- Transakcje rajowe i spółki komandytowe w nowym informatorze TPR

© Michał Czech

członek Stowarzyszenia Centrum Cen Transferowych, ekspert w zespole cen transferowych w Grupie Kapitałowej PGE

Materiał chroniony prawem autorskim. Materiał może być rozpowszechniany pod warunkiem podania źródła (adresu strony internetowej) oraz nazwiska autora. Autor ani Wydawca nie ponoszą żadnej odpowiedzialności za wykorzystanie materiału.